中国企业在美国IPO上市流程:

一,选择中介机构

公司改制境外上市过程中涉及的中介机构及主要职责:

1、财务顾问。

财务顾问是负责公司改制工作的总体协调机构,协助制订改制重组方案,负责与其他各中介机构和企业有关部门协调,是未来上市的辅导机构。

2、土地评估师。

土地评估师负责协助办理土地权证,完成土地评估报告,负责土地评估报告的核准,协助取得国土资源部关于土地使用权的处置批复。

3、资产评估师。

就资产评估问题与国有资产管理部门沟通,完成资产评估报告,与审计师对账,负责资产评估报告的核准。

4、国际会计师事务所。

负责出具财务审计报告、验资报告、公司筹备期间的财务审计报告,以及管理建议书,并就公司的内部控制情况进行评价。

5、境内外律师。

负责法律尽职调查,出具国有股权管理法律意见书和股份公司设立法律意见书,协助企业就改制法律问题与监管机构沟通,并拟定公司章程,境外律师就是否符合境外上市地上市条件出具相关法律文书。

6、物业评估师。

如要在香港交易所上市的话,按照香港交易所的要求,需要聘请有香港执行资格的物业评估师来对上市企业的物业(土地和房屋)进行评估,出具物业评估报告。

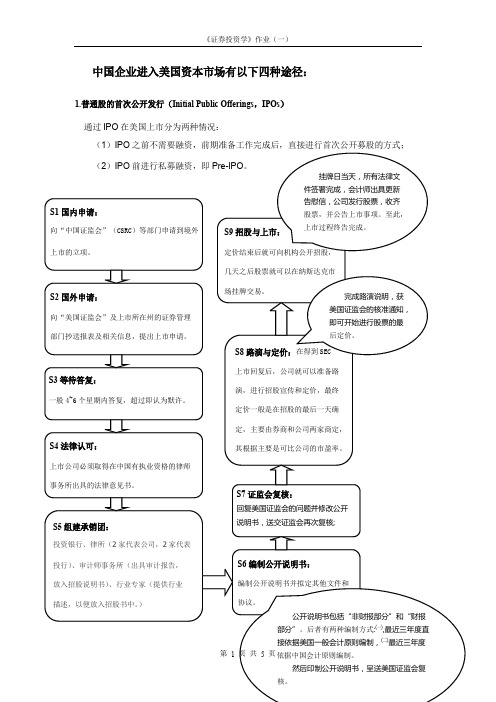

二,向境外证监会或交易所提出申请

企业在拿到国内监管机构准许上市的有关批文和律师出具的有关法律意见书后,即可向境外交易所提交第一次申请上市的材料。

向美国证券交易委员会(SEC)登记

1,准备登记文件

根据美国《1933年证券法》企业发行证券必须进行注册登记,向SEC递交报告,披露与此次发行相关的信息,也就是提交注册登记说明书。

注册登记说明书由两部分组成:招股书及注册说明书,正式招股书会注明注册的生效时间、发行时间、发行价和其他相关信息;但这时用于申报的是非正式招股书,用红墨印刷,俗称“红鲱鱼”(preliminary prospectus,初步招股书),提醒读者这是非正式皈本。

其主要内容包括:封面、概要、公司、资金投向、

分配政策、股权摊薄、资本化、财务数据摘要、管理层的讨论、管理层及主要股东、法律诉讼、证券介绍、总结。

注册登记说明书的内容包括:承销费用、董事及管理层的酬金、公司未登记的证券、其最近交易情况及附件和财务报表目录。

2,填写各种表格

3,提交登记

4,修改报告

5,SEC复核。

复核的目的是证明公司的信息披露是否恰当,一般以信件或电话的方式表述自己的观点

6,通过或中止命令

7,NASQ复核

三,路演及定价

1,路演及其作用

路演,英文为Road Show,是投资者与证券发行人在充分交流的条件下促进股票成功发行的

重要推介手段。

主要指证券发行人在发行前,在主要的路演地对可能的投资者进行巡回推介活动。

昭示将发行证券的价值,加深投资者的认知程度,并从中了解投资人的投资意向,发现需求和价值定位,确保证券的成功发行。

2,网上路演,是指证券发行人和网民通过互联网进行互动交流的活动。

通过实时、开放、交互的网上交流,一方面可以使证券发行人进一步展示所发行证券的价值,加深投资者的认知程度,并从中了解投资人的投资意向,对投资者进行答疑解惑;另一方面使各类投资者了解企业的内在价值和市场定位,了解企业高管人员的素质,从而更加准确地判断公司的投资价值。

四,证券承销

证券承销类型

证券发行需要承销商将发行人发行的证券承销出去。

而证券承销就是通过承销商将公司拟发行的新股票发售出去。

证券承销一般可以分为以下几种类型:

1.按承销证券的类别可以分为中央政府和地方政府发行的债券承销,企业支行的债券和股票承销,外国政府发行的债券承销,国际金融机构发行的证券承销等。

2.按证券发行方式分为私募发行承销和公募发行承销。

公募发行是指把主券发行给广大社会公众;私募发行是指把证券发行给数量有限的机构投资者,如保险公司、基金公司等。

私募发行方式一般较多采用直接销售方式,不必向证券管理机关办理发行注册手续,因此可以节省承销费用;而公募发行则要通过繁琐的注册手续,如在美国发行的证券必须在出售证券所在州注册登记,通过“蓝天法”(Blue—Sky Laws)的要求。

3.按承销协议的不同可分为包销、代销。

证券代销是指投资银行代发行人发售证券,将未出售的证券全部退还给发行人的承销方式。

证券包销是指投资银行将发行人的证券按照协议全部购入或者在承销期结束时将售后剩余证券全部自行购人的承销方式,通常,几乎所有的承销都采取包销方式。

包销方式将发行人的风险全部转移到投资银行身上,发行人因此必须付给投资银行更大的报酬。

五,挂牌上市

IPO后,就可以根据与交易所的协议,挂牌上市了。

挂牌上市后,股票就可以公开流通了。

IPO宣告完成。